报告要点:

2021年是不锈钢和新能源车市场的大年,旺盛需求带动镍价走强,新能源车对镍价影响开始显现。我们认为,2022年将是不锈钢和新能源车双驱动的元年,对于不锈钢需求我们谨慎乐观,新能源车市场继续高歌猛进,原生镍供需整体平衡,高冰镍条线进展将决定镍价高度,目前项目规模恐难以满足需求,沪镍偏强运行,有望创新高,预计沪镍价格135000-180000元/吨,伦镍16000-25000美元/吨。

摘要:

主要观点:2022年镍价走势,我们认为价格重心继续上移,节奏上镍价或将先抑后扬,2021年底高冰镍和湿法项目投产,而1季度,新能源车和不锈钢需求均较弱,镍价承压,之后随着新能源车和不锈钢需求向好,价格将走强。

主要核心逻辑:

2022年美联储加息预期升温,宏观偏负面;印尼镍铁和湿法项目投产规模较大,而不锈钢需求继续向好,新能源车保持高增,镍需求旺盛;预计2022年原生镍供需整体平衡,但结构性矛盾可能会凸显,高冰镍作为不锈钢和新能源车条线的连通器,项目推进速度将决定镍价走势,按照目前规划,该项目产能恐难满足新能源车对镍的需求,而电解镍的低库存提高镍价弹性,若高冰镍条线扩产不够快,镍价有望创新高,预计沪镍价格135000-180000元/吨,伦镍17800-25000美元/吨。

第一、镍铁、湿法项目投产较多,供应继续增加:随着疫情缓和,印尼镍铁投产加快,而国内镍铁受印尼冲击,加上成本上升,产量继续下行,镍铁整体供应增加;2022年高冰镍和湿法项目投产较多,硫酸镍原料供应增长明显,高冰镍在不锈钢和新能源车条线上起着跷跷板的作用。

第二、不锈钢产量继续走高,新能源车保持高增:房地产政策有所放松,房企资金压力缓解,竣工端表现尚可,化工产能仍继续扩张,加上不锈钢应用领域扩大,不锈钢需求仍将增长,产量继续增加。新能源车市场保持高增,国内磷酸铁锂对三元电池替代将放缓,三元材料高镍化提速,硫酸镍需求旺盛。

第三、关注高冰镍条线进展,电解镍供需偏紧:今年硫酸镍原料紧张,电解镍库存大幅下降,明年项目进展顺利的话,高冰镍和湿法中间品增量约20万吨,硫酸镍需求增量约15万吨,而今年硫酸镍原料缺口超过10万吨,明年缺口约5万吨,若高冰镍项目不扩产的话,电解镍库存将继续消耗,而伦镍库存,今年年底将跌破10万吨,低库存背景下,镍价弹性较大,关注高冰镍条线进展。

投资建议:1季度观望;2季度之后可参与多单。

风险因素:高冰镍-硫酸镍条线进展超预期;宏观情绪弱势超预期;新能源车和不锈钢需求不及预期;镍铁和湿法中间品投产进度超预期。

一、2021年镍市回顾

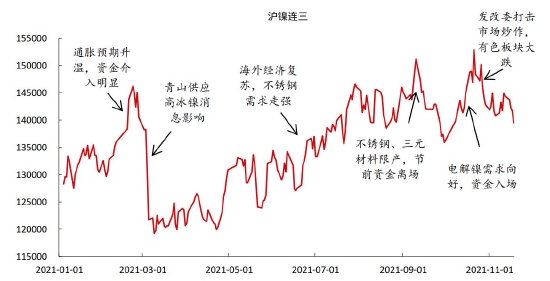

今年镍价主要受基本面驱动,短期受宏观因素扰动明显。一季度,通胀预期升温,有色板块普涨,加上市场对未来硫酸镍原料短缺预期较强,镍价持续上行,从130000一度迫近150000。3月9日,青山公布高冰镍消息,硫酸镍原料短缺预期落空,镍价应声大跌,下行至120000附近。

4月镍价维持震荡行情,5月开始,海外经济复苏,不锈钢需求走高,新能源车也迎来爆发,镍基本面走强,镍价持续上行,创年内新高,突破150000关口。9月中旬,能耗管控趋严,镍铁、不锈钢限产严厉,下旬,硫酸镍、三元前驱体、三元材料也有企业限产,市场对需求预期偏弱,加上国庆长假前,市场资金比较谨慎,镍价再次下行至135000附近。

国庆节后,国务院提禁止运动式减碳和一刀切限电,下游开始逐步复产,由于设备故障原因,镍铁供应偏激,而资金也开始流入,镍价大幅上涨,一度突破160000关口,之后发改委打击市场对商品的炒作,商品板块普跌,镍价也受拖累,下行至140000附近。

图表1:沪镍连三价格 单位:元/吨

资料来源:Wind 中信期货研究部

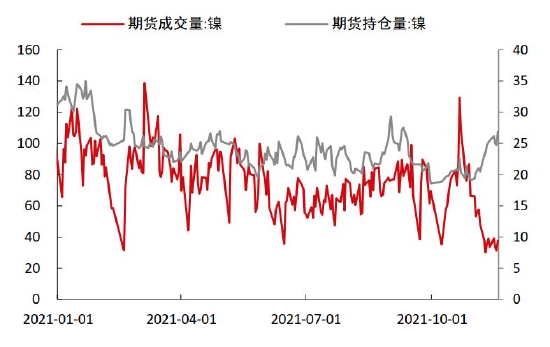

今年镍的活跃度有所下降,持仓量下滑,从30万手一直下降至20万手,11月以来,镍市场多空分歧较为明显,持仓量开始上升。由于今年政策影响较大,消息也常刺激盘面,成交量变动较大,整体呈现逐步下行趋势。今年伦镍与沪镍走势比较一致,现货进口基本处于盈亏平衡,8月底开始,由于国内能耗管控,以及船只迟滞,沪镍走势相对较强,进口窗口打开较久,之后随着伦镍持续大幅去库,基差大幅走阔,进口窗口再次关闭。

图表2:沪镍市场持仓量和成交量 单位:万手

资料来源:Wind 中信期货研究部

图表3:电解镍进口盈亏 单位:元/吨

资料来源:Wind 中信期货研究部

二、镍铁供应恢复,电解镍供应下降

1.印尼镍铁持续投产,供需逐渐趋松

1.1 国内镍铁产量下降,镍矿偏过剩

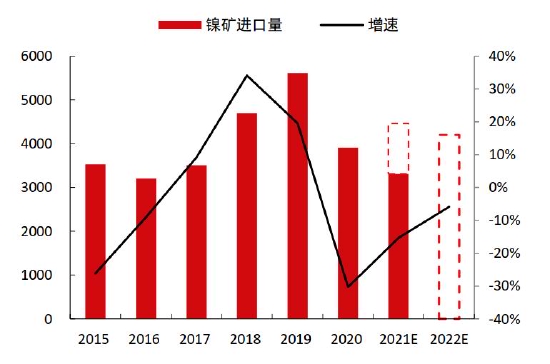

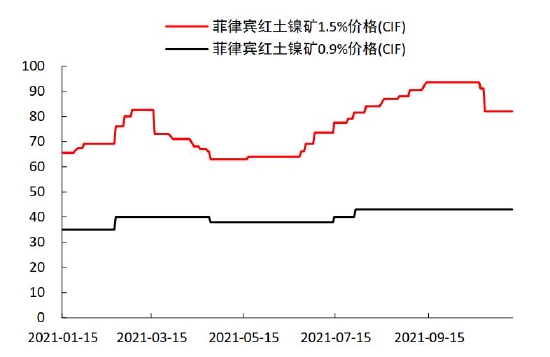

今年1-9月我国镍矿进口3312万吨,同比增加21%,其中自菲律宾进口3016万吨,同比增加37%,镍矿进口量大幅增加,主要因为去年4月,菲律宾疫情恶化,政府实施封锁,导致4月、5月镍矿出口量下降,基数偏低。

每年11月到次年4月是菲律宾的雨季,镍矿出口下降比较明显,目前菲律宾进入雨季,但由于今年9月国内能耗管控,镍铁产量下降,镍矿累库较快,当前镍矿库存与去年相当,而国内镍铁产量低于去年,镍矿的紧张程度将弱于去年。预计今年镍矿进口量约4500万吨,2022年随着印尼镍铁的稳步投产,镍铁供需整体偏过剩,镍矿需求下降,矿价或偏弱运行,加上菲律宾镍矿品味降低,预计2022年我国镍矿进口约4200万吨,同比下降6%。

图表4:我国镍矿进口量 单位:万实物吨

资料来源:Wind 中信期货研究部

图表5:我国自菲律宾进口镍矿量 单位:万实物吨

资料来源:Wind 中信期货研究部

图表6:我国主要港口镍矿库存 单位:万吨

资料来源:Wind 中信期货研究部

图表7:菲律宾镍矿价格(CIF)单位:美元/湿吨

资料来源:Mysteel 中信期货研究部

1.2 印尼镍铁投产恢复正常,高冰镍项目减缓过剩压力

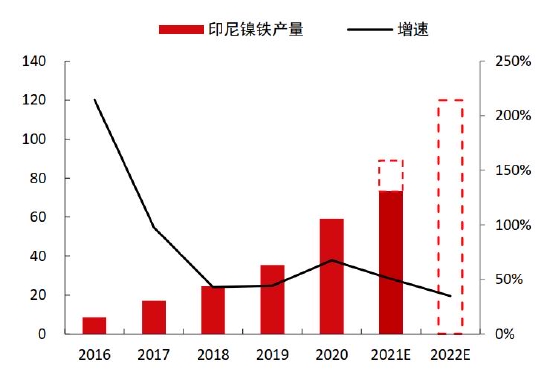

今年7、8月,印尼新冠肺炎新增病例大幅增加,疫情恶化,印尼对海外劳工入境进行限制,镍铁项目投产受影响,而10月以来,镍铁冶炼设备也屡次出现故障,镍铁产量不及预期。今年1-10月印尼镍铁产量73.4万金属吨,同比增加56%,7月以来,印尼镍铁产量基本保持平稳,预计今年印尼镍铁产量约89万金属吨,同比增加50%。2022年,随着印尼疫苗接种率的提升,印尼镍铁项目建设将回归正常,预计印尼镍铁产量约125万金属吨(含高冰镍),同比增加40%,由于青山高冰镍年底投产,预计2022年产量将达10万金属吨,缓解印尼镍铁投产对国内镍铁的压力。

2021年,海外不锈钢需求旺盛,印尼不锈钢产量大幅增加,1-10月不锈钢产量414万吨,同比增加92%,预计2021年不锈钢产量506万吨,同比增加86%。2022年,随着德龙印尼项目投产,而海外不锈钢需求仍然较强,预计印尼不锈钢产量640万吨,同比增加26%,保持较快增长。

图表8:2022年印尼拟投产镍项目

资料来源:SMM 中信期货研究部

图表9:印尼原生镍产量 单位:万金属吨

资料来源:SMM 中信期货研究部

图表10:印尼不锈钢产量 单位:万吨

资料来源:SMM 中信期货研究部

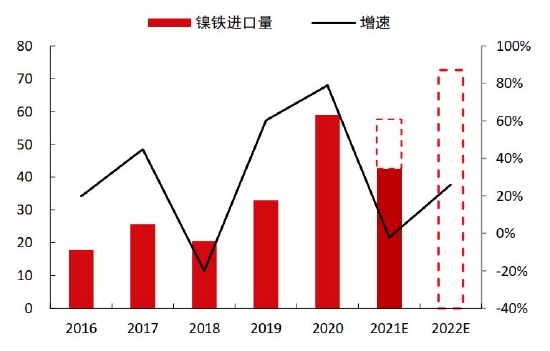

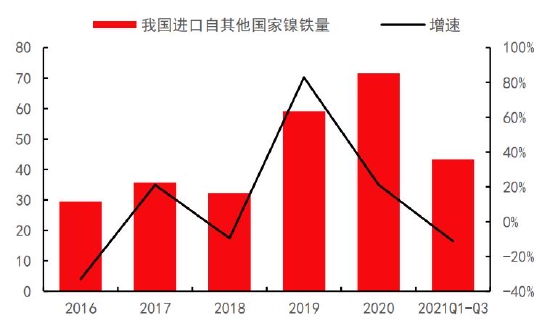

今年海外不锈钢需求旺盛,印尼镍铁、不锈钢产量均大幅增加,镍铁出口增长较少,导致我国镍铁进口量增量远不及预期,1-9月我国镍铁进口280万吨,同比增加14%;其中进口自印尼镍铁236万吨,同比增加20%,自其他国家进口镍铁43万吨,同比下降11%。

由于印尼镍铁镍含量较低,所以今年我国镍铁进口金属量与去年基本持平,1-9月进口42.6万金属吨,同比增加1.4%。去年4季度,我国自其他国家进口镍铁大幅增加,今年进口量可能保持平稳,预计今年我国进口镍铁金属量同比基本持平。2022年随着印尼投产恢复正常,印尼不锈钢产量增量有所下降,以及部分镍铁项目转产高冰镍,预计我国镍铁进口约73万金属吨,同比增加26%。

受能耗管控影响,今年国内镍铁产量下降明显,1-10月镍铁产量36.7万金属吨,同比减少15%,考虑到镍铁利润承压,后续产量恢复有限,预计2021年镍铁产量43万金属吨,同比下降16%。2022年印尼镍铁冲击将增强,加上电价上升推高冶炼成本,国内镍铁企业利润将承压,部分镍铁项目可能面临转产或停产,预计2022年国内镍铁产量40万金属吨,同比下降7%。

图表11:我国镍铁产量 单位:万金属吨

资料来源:SMM 中信期货研究部

图表12:我国镍铁进口量 单位:万金属吨

资料来源:SMM 中信期货研究部

图表13:我国自印尼进口镍铁量 单位:万吨

资料来源:Wind 中信期货研究部

图表14:我国自其他国家进口镍铁量 单位:万吨

资料来源:Wind 中信期货研究部

2.电解镍产量平稳,进口将下降

今年金川镍下游需求偏弱,产量小幅下降,但整体保持平稳,1-10月国内电解镍产量13.5万吨,同比下降4%,国内电解镍产能固定,未来产量也相对稳定,预计2022年电解镍产量16.5万吨,同比持平。

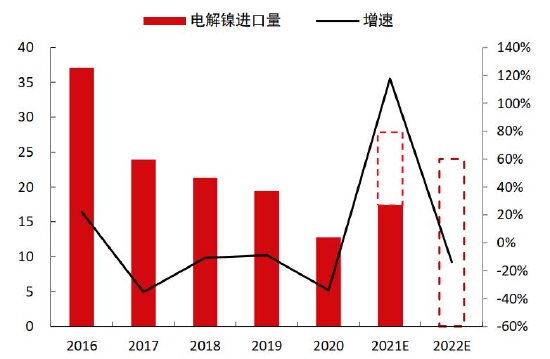

今年不锈钢使用电解镍比例小幅下降,而产量较高,并且新能源车市场爆发,镍豆需求大增,导致电解镍进口量大幅上升,1-9月我国精炼镍进口17.4万吨,同比增加82%。2022年新能源车增速仍然较高,不锈钢产量小幅增加,但随着高冰镍和湿法中间品的投产,电解镍进口将下降,并且2022年,伦镍也没有那么多库存供国内进口,预计2022年电解镍进口24万吨,同比下降14%。

图表15:我国电解镍产量 单位:万吨

资料来源:SMM 中信期货研究部

图表16:我国精炼镍及合金进口量 单位:万吨

资料来源:Wind 中信期货研究部

三、“双碳”目标下,镍产业链如何重构

1.能耗管控不再急刹车,限电限产缓和

2021年3月,国务院发布十四个五年规划纲要,要求到2025年单位GDP能耗强度较2020年下降13.5%,碳排放强度较2020年下降18%。今年政府工作报告,要求能耗强度较2020年下降3%,并对各省市区进行考核,国内能耗管控的大幕,由此拉开。

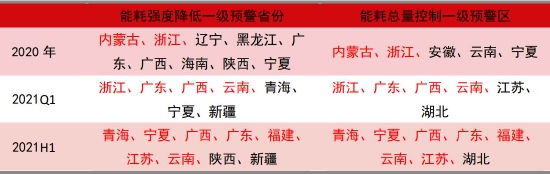

2021年上半年,能耗管控双一级区域中,镍铁产量占比约45%,不锈钢产量占比69%,但由于镍铁耗电3200-3600度/吨,不锈钢冶炼耗电300-400度/吨,镍铁的耗电量更为明显,管控也更容易指向镍铁。

图表17:能耗预警一级区域

资料来源:中信期货研究部

图表18:我国镍铁产量分布 单位:%

资料来源:SMM 中信期货研究部

图表19:我国不锈钢产量分布 单位:%

资料来源:SMM 中信期货研究部

能耗管控的目标3月份就提出,但由于市场和地方政府重视程度不足,上半年均未采取控能耗措施,直到上半年能耗预警区域发布,能耗考核变得严厉之后,各地开始急刹车式的管控,限产限电严格,对高耗能行业供应影响巨大,造成价格大幅波动。经历了2021年能耗管控的大起大落,未来能耗管控将趋于常态化,预计较难出现急刹车形式,对整体高耗能行业影响相对温和,但双碳背景下,供应端的约束也注定会长期化。

2.中国禁止海外新建燃煤电厂,镍湿法冶炼优势凸显

9月21日,第七十六届联合国大会一般性辩论上,中国提出将大力支持发展中国家能源绿色低碳发展,不再新建境外煤电项目,随后,青山承诺今后不再新建境外煤电项目,将大力兴建水力、风力、太阳能(000591)发电或者其他清洁能源,目前暂未有其他公司跟进的消息。

印尼镍铁用电多为自备电厂,并且基本都是燃煤电厂,目前在建燃煤电厂基本保证镍铁未来两年的高供应,长期的供应可能会受影响。若其他公司跟进,不再新建燃煤电厂,转向清洁能源,未来镍铁和高冰镍的成本上升会比较明显,主要原因,一是印尼征地困难,并且新能源设备价格高,发电成本高企,二是新能源发电不稳定,需要配套大电网,降低弃风弃光率,而印尼为岛屿国家,大电网建设困难,新能源输电成本也高。对于水力发电,由于水力资源和镍矿资源分布不一致,冶炼厂需要建在水力资源丰富的地区,镍矿需要运输(参照淡水河谷PTVI项目),并且还要建设港口等配套设施,成本也较高。

所以,未来中国在印尼的企业禁止新建燃煤电厂,火法冶炼的高冰镍和镍铁成本将明显提升。高压酸浸的湿法冶炼工艺,能量主要用来加热蒸汽,能耗较低,禁止新建燃煤电厂对湿法工艺影响较小,湿法工艺的成本优势会更加明显,未来有望成为硫酸镍的主要供应原料,高冰镍可能是当前短缺局面下的一种过渡。

图表20:湿法和火法项目能耗对比(金属吨)

资料来源:中信期货研究部

四、不锈钢产量恢复,新能源车继续高增

1.能耗管控趋松,不锈钢产量恢复

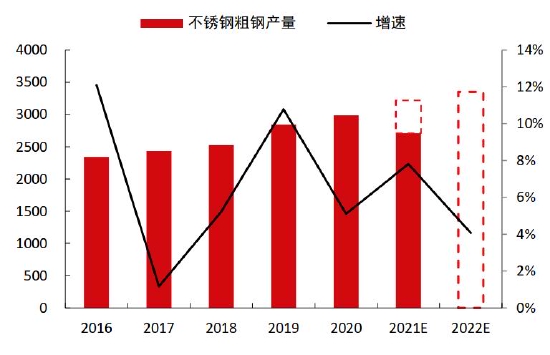

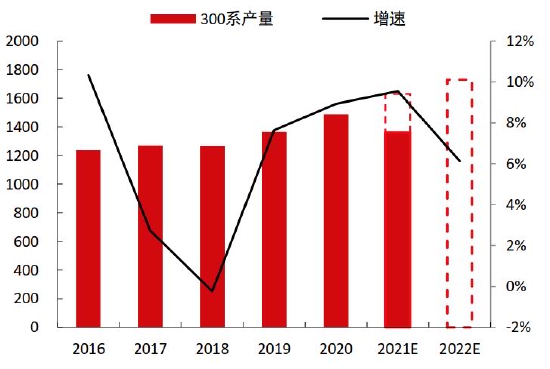

今年不锈钢需求旺盛,产量大幅增加,限产之前,不锈钢产量同比增速高达26%,但随着9月能耗管控趋严,不锈钢产量大幅下降,今年1-10月不锈钢产量2710万吨,同比增加13%,其中300系产量1360万吨,同比增加11%,占比50%。国内不锈钢项目规划产能306万吨,但政府对高耗能行业的新建项目管控严格,后续项目的投产可能也是磕磕绊绊。

4季度以来,由于房地产融资受限,销售又不畅,房企资金压力比较大,市场对不锈钢需求较为悲观。由于房地产竣工周期仍在,随着政策放松,房企资金压力将缓解,竣工端首先获益,预计明年竣工面积保持3%-5%的增长,而化工明年仍有较多项目投产,所以我们对需求谨慎乐观。

今年9月以来,能耗管控严格,不锈钢产量下降明显,能耗管控将长期化,而明年管控会全年实行,而不是像今年这样,集中在9月、10月,所以影响相对较小。考虑到明年印尼不锈钢项目投产对国内的冲击,预计2022年不锈钢产量约3350万吨,同比增加4%,300系产量约1730万吨,同比增加6%。

图表21:我国2022年不锈钢粗钢新增产能预计投产情况

资料来源:SMM 中信期货研究部

图表22:我国不锈钢产量 单位:万吨

资料来源:SMM 中信期货研究部

图表23:我国300系不锈钢产量 单位:万吨

资料来源:SMM 中信期货研究部

2.新能源车延续高增,硫酸镍原料偏紧

2.1 新能源车高歌猛进,销量增速放缓

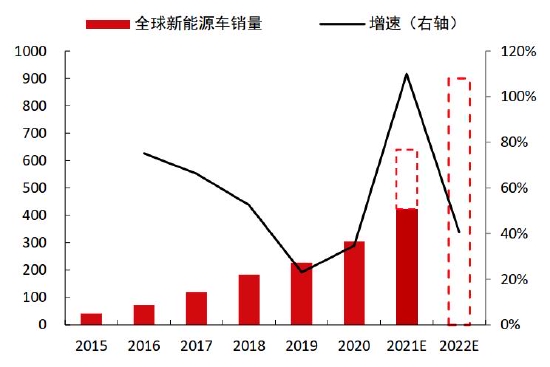

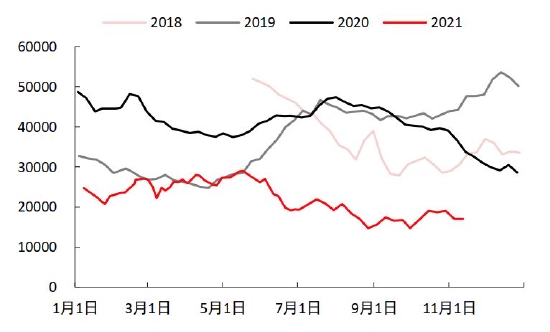

2020年是新能源车政策呵护较强,欧洲、中国等支持政策频频,特斯拉、蔚来等造车新势力蓄势待发,2021年是新能源车市场爆发的一年,新能源车销量井喷,产业链规模迅速扩大,2021年1-9月全球新能源车销量422万辆,同比增加138%,我国1-10月新能源车累计销量252万辆,同比增加189%。

2022年,随着海外芯片供应恢复,芯片紧张问题将逐步缓解,而美国新能源政策加码,合计2.75万亿美元的基建法案和财政刺激法案,均包含了新能源基建项目,并且新能源车与智能化的结合,也越来越得到消费者青睐,对燃油车的竞争力大幅提高,预计2022年我国新能源车销量约480万辆,同比增加45%,全球新能源车销量约900万辆,同比增加40%,继续保持高速发展。

图表24:全球新能源汽车销量 单位:万辆

资料来源:中信期货研究部

图表25:我国新能源车销量 单位:万辆

资料来源:Wind 中信期货研究部

2.2 三元电池压力有所缓解,海外需求较强

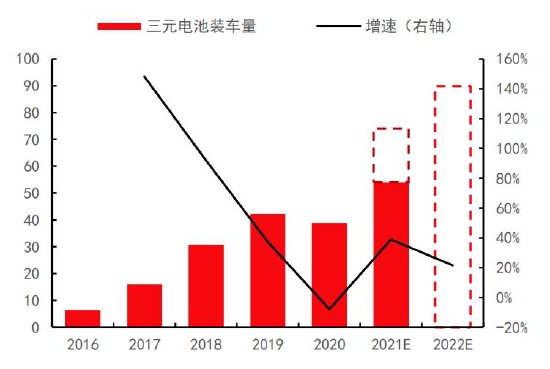

2021年电池行业除了规模快速扩大之外,还有两个结构特征比较明显,一个是国内磷酸铁锂电池对三元电池的替代,一个是三元电池的高镍化。

新能源车补贴退坡,磷酸铁锂电池成本优势凸显,加上刀片电池和CTP技术对空间结构的改良,弥补了磷酸铁锂电池续航里程短的劣势,国内车企也开始转向磷酸铁锂电池,今年三元电池被替代明显,2021年1-10月我国动力电池装车量108GWh,同比增加169%,其中,三元电池装车量54GWh,同比增加100%,占总装车比重50%,较2020年下降11个百分点。高镍化主要因为,提镍降钴不仅可以降低原料成本,还可以提升电池能量密度,所以也得到汽车厂的青睐,高镍电池比例快速增加。

工信部11月18日发布《锂离子电池行业规范条件(2021年本)》征求意见稿提出,新建设的能量型动力电池项目,单体能量密度应≥180Wh/kg,电池组能量密度应≥120Wh/kg,正极材料方面,要求磷酸铁锂比容量≥150Ah/kg;三元材料比容量≥175Ah/kg。2022年,虽然磷酸铁锂电池对三元电池替代会继续,但由于电池新项目能量密度的要求提升,三元电池的压力或有所缓解,预计替代将放缓,预计2022年国内动力电池装车量225GWh,同比增加45%,三元电池装车量96GWh,占比约43%,同比增加32%。特斯拉发布大圆柱电池4680,加上工信部提高能量密度要求,全球三元电池高镍化进程将进一步加快。

图表26:我国动力电池装车量 单位:GWh

资料来源:GGII 中信期货研究部

图表27:我国三元电池装车量 单位:GWh

资料来源:GGII 中信期货研究部

2.3 关注高冰镍条线进展,硫酸镍原料易紧难松

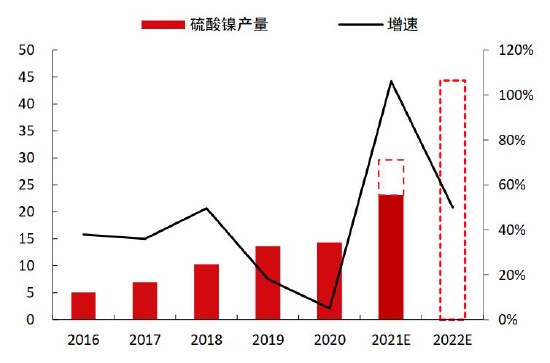

虽然国内三元电池被磷酸铁锂替代,但海外车企目前基本采用三元电池,且海外新能源车市场也快速增长,加上三元电池高镍化,硫酸镍需求旺盛。2021年1-10月我国硫酸镍产量23.1万金属吨,同比增加109%,考虑到新能源车市场的高速增长,以及高镍化提速,预计2022年硫酸镍产量约45万金属吨,同比增加50%。

图表28:我国硫酸镍产量 单位:万吨

资料来源:SMM 中信期货研究部

图表29:我国镍湿法中间品进口量 单位:万吨

资料来源:Wind 中信期货研究部

力勤湿法项目5月投产,提产顺利,我国湿法中间品进口快速增加,今年1-9月,我国湿法中间品进口29.4万吨,折合金属量约4.7万吨,同比增加33%。2022年湿法投产项目约14万金属吨,预计我国湿法中间品进口量约90万吨,同比增加100%,折合金属量14.4万吨。2022年,高冰镍产量约10万金属吨,由于第一量子湿法项目复产,湿法中间品增量约10万金属吨,硫酸镍原料增量合计过剩5万金属吨,而今年硫酸镍原料缺口约10万金属吨,按照目前项目规划,硫酸镍原料仍有约5万金属吨的缺口,所以高冰镍不扩产的话,硫酸镍原料仍然比较紧张。

镍铁-高冰镍项目供应问题不大,只要价差拉开,镍铁项目就可以转产高冰镍,而目前华友、中伟的硫酸镍-高冰镍项目进展较慢,并且10万吨项目规划产能,也难以弥补硫酸镍原料短缺,而高冰镍产能需要扩产,才能弥补供需缺口,而该项目高压釜定制到建成需要较长时间,高冰镍整体产线进度可能慢于硫酸镍需求增速,供需缺口可能继续存在。

图表30:2022年湿法中间品拟投产项目

资料来源:SMM 中信期货研究部

3.硫酸镍原料偏紧,电解镍库存吃紧

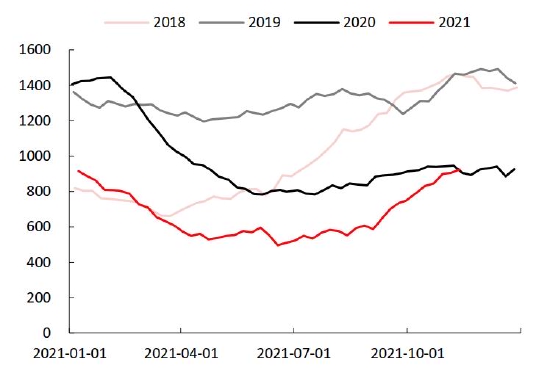

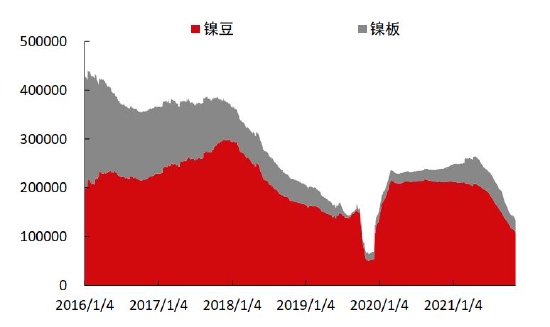

今年硫酸镍原料供应紧张,电解镍需求旺盛,供需缺口较大,2季度以来,电解镍库存持续去化,截止11月10日,LME镍库存13.3万吨,较年初下降11.5万吨,其中镍板库存2.5万吨,下降1.1万吨,镍豆库存10.8万吨,下降10.3万吨。截止11月12日,国内镍社会库存1.7万吨,较年初下降0.8万吨。

2022年高冰镍条线不快速扩张的话,电解镍去库将继续。电解镍库存与铜、铝不同,季节性并不明显,更多体现的趋势性,所以虽然目前电解镍库存紧张程度弱于铜、锡,但这些品种库存季节性明显,后续也会进入季节性累库阶段,而镍的库存累积可能有限,加上硫酸镍条线的紧张,电解镍库存问题需要重视。

图表31:LME镍库存 单位:吨

资料来源:Bloomberg 中信期货研究部

图表32:国内电解镍库存 单位:吨

资料来源:SMM 中信期货研究部

五、供需平衡表

今年海外镍冶炼设备频频出故障,加上员工罢工,产量下降明显,2021年全球原生镍产量260万吨,同比增加4%,而由于不锈钢需求旺盛,以及新能源车爆发,镍需求急剧增加,供需缺口较大,导致镍价较为坚挺。2022年,随着印尼镍铁和湿法项目的投产,以及海外镍项目产量的恢复,INSG预计2022年镍产量过剩7.6万吨。三季度以来,海外镍冶炼项目大多恢复,但镍供需缺口仍然较大,我们预计2022年镍供需保持平衡,但结构性问题可能会突出些,硫酸镍条线供需相对偏紧。

图表33:全球原生镍供需平衡表

资料来源:INSG 中信期货研究部

因为国内镍对外依赖度很高,镍的供需主要通过进口量的变动来调节,内外镍价联动比较强。预计2022年国内电解镍产量基本保持稳定,镍铁受印尼进口冲击,产量将继续下行,而电解镍进口将成为镍元素平衡调节的变量,预计国内原生镍供需略过剩,但硫酸镍条线依然偏紧,镍的结构性矛盾可能会比较凸显。

图表34:国内原生镍供需平衡表

资料来源:SMM 中信期货研究部

中信期货 沈照明

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

最新评论